今朝、銀行の政策保有株式売却の受け皿機関である「銀行等保有株式取得機構」が、株式の新規買い取りを停止するというニュースが報じられました。

簡単に言うと、これまで銀行が「お付き合い」で融資先などから購入・保有してきた株式を、いざ減らしたいとなったときに引き取ってくれていた機関が、今後はもう新しくは買わないという判断が示された、ということです。

本稿では、

そもそも政策保有株とは何だったのか、

そしてこの変化が今後、企業・投資家・消費者(労働者)にどのような影響をもたらすのかについて整理していきたいと思います。

銀行の政策保有株、買い取り停止へ 市場環境考慮、危機対応に区切り 政府(時事通信) – Yahoo!ニュース 政府は24日、銀行の政策保有株式売却の受け皿機関「銀行等保有株式取得機構」の株式買い取り期限について、延長しない方向で最news.yahoo.co.jp

1.政策保有株とは何だったのか

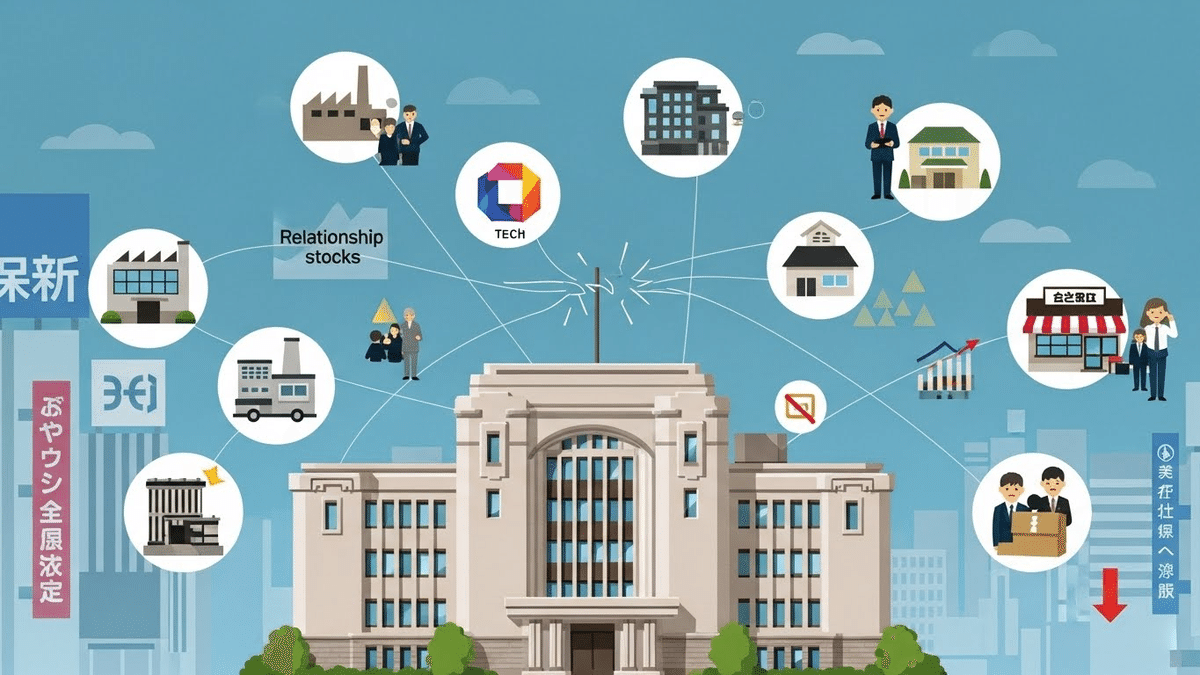

政策保有株とは、銀行や企業が投資収益を目的とせず、取引関係の維持や経営の安定を目的に保有する株式のことです。

特徴としては、

- 長期保有が前提

- 株価変動に敏感ではない

- 経営に対して厳しい要求をしない

といった点が挙げられます。

企業にとって政策保有株は、**「市場からの圧力を和らげてくれる安定株主」**の存在でした。

2.なぜ「お付き合いで株を持つ」ことが成り立っていたのか

この慣行が長く続いた背景には、2つの仕組みの組み合わせがありました。

① 安定株主の存在

政策保有株を持つ銀行や取引先は、

- 業績が一時的に悪化しても

- 配当を減らしても

- 経営改革が遅れても

すぐに株を売ったり、経営に強く口出しをしたりすることはありませんでした。

そのため企業は、短期的な株価変動や、いわゆる「物言う投資家」からの圧力を受けにくい状況にありました。

② 銀行等保有株式取得機構という「安全な出口」

銀行側にとっても安心材料がありました。

- いざ政策保有株を減らしたくなった場合

- 銀行等保有株式取得機構がまとめて買い取ってくれる

- 市場で叩き売りする必要がない

という売却の逃げ道が用意されていたのです。

👉

「安定株主 × 売却の逃げ道」

この組み合わせが、日本型経営を長く支えてきました。

3.何が変わるのか?

今回、政府は銀行等保有株式取得機構の新規買取を延長しない方向を決めました。

これにより、次のような変化が見込まれます。

銀行側の変化

- 新たな「お付き合い保有」はほぼ行わない

- 既存の政策保有株も計画的に削減する

- 「なぜ持っているのか説明できない株」は保有しづらくなる

つまり、**政策保有株は「持つこと自体がリスク」**になっていきます。

企業側の変化

- 「銀行が株を持ってくれているから安心」という前提は崩れる

- 株主の中心は

- 機関投資家

- 海外投資家

- 個人投資家

へと移っていきます。

4.企業への影響

今回の政策保有株の買い取り停止は、単に「株の持ち合い」が減るという話にとどまりません。

企業経営そのものの考え方に、より大きな影響を及ぼしていきます。

上場企業への影響

上場企業では、これまで以上に株主からの評価が経営の前提になります。

政策保有株という安定株主が減ることで、

- 経営の説明責任が強まる

- 資本効率や利益率がより厳しく見られる

- 株価や配当を意識した経営が求められる

ようになります。

その結果、投資家の視点から見て分かりにくい事業や、収益性の低い部門については、

- 子会社の統廃合

- 不採算事業の売却・撤退

- グループ構造の簡素化

といった事業ポートフォリオの見直しが進みやすくなります。

最近話題になる「子会社の消滅」や早期退職制度の導入も、こうした流れの中で理解することができます。

人事・雇用面への波及

株主の目が厳しくなると、人件費や組織構造も重視されます。

これまでの日本企業では、

- 年功序列

- 長期雇用を前提とした人員配置

- グループ内での雇用維持

が重視されてきましたが、資本効率を重んじる経営では見直し圧力が高まります。

その結果として、

- 子会社を含めた人員整理

- 早期退職制度の導入

- 年齢構成や職務内容の見直し

といった施策が進行しやすくなります。

非上場企業への影響

非上場企業であっても無関係ではありません。

銀行が政策保有株を持たなくなるということは、

融資においても「関係性」より事業の実力や収益性が重視されやすくなることを意味します。

そのため、

- 事業の選択と集中

- 財務体質の改善

- 経営の透明性向上

が、これまで以上に求められるようになります。

5.投資家への影響

投資家にとっては、全体としてプラスの側面が大きいでしょう。

- 経営に対する発言力が強まる

- 資本効率・株価・配当がより重視される

- 日本企業に見られがちだった「経営の緩さ」が是正されやすくなる

結果として、日本株市場の透明性は高まりやすくなります。

6.消費者・労働者への影響

終身雇用の崩壊につながるのか?

まず整理しておくべき点があります。

① 直接の因果関係はない

政策保有株が減ることが、

即・終身雇用の崩壊につながるわけではありません。

② ただし、間接的な圧力は強まる

株主構成が市場型になると、

- 利益率

- 人件費

- 事業の選別

が、より厳しくチェックされるようになります。

その結果として、

- 不採算事業の整理

- 年功序列の見直し

- 成果や専門性を重視する人事制度

は進みやすくなります。

終身雇用を一律に維持することは難しくなり、

その代わりに、

- 転職

- 専門性

- 市場価値

が、これまで以上に重要になる社会へと近づいていくでしょう。

7.全体まとめ

- 政策保有株は「市場の声を遮断する防波堤」だった

- 取得機構の買い取り停止で、その防波堤は低くなる

- 企業は投資家を無視できなくなる

- 投資家には概ねプラス

- 消費者・労働者には、安定よりも競争と選別が強まる社会につながる可能性がある

今回のニュースは、

日本型経営が静かに次の段階へ移行していることを示す一つのサインだと言えるでしょう。

コメント